MEUS SERVIÇOS

Conheça a minha Consultoria

A Hidesko é a minha Consultoria Especializada em Finanças Empresariais, apoiando PMEs com soluções em Planejamento e Análises Financeiras, Finance Transformation e Modelagem Financeira.

Você inicia o ano super empolgado com o seu negócio, acreditando que este ano será um ano diferente. Expectativa de crescimento na economia, novas oportunidades, um cenário animador.

No primeiro momento as coisas vão de vento em polpa, com crescimento nas vendas, maiores receitas, premiações aos funcionários e muita animação.

De repente as coisas começam a mudar.

O primeiro trimestre fecha e a contabilidade te envia sua primeira fatura dos impostos trimestrais. IRPJ e CSLL. Uma paulada, daquelas de tirar o ar – e o caixa também.

Nos meses seguintes as vendas oscilam, as despesas aumentam, e enquanto você tenta equilibrar as finanças, mais um trimestre se fecha e novamente os impostos vêm perturbar.

Não demora muito a se perceber que a empolgação de outrora agora já não existe mais.

Você tinha boas expectativas, mas não sabia o que iria de fato acontecer. Não havia previsões. A sua gestão não estava preparada e agora a esperança passou a ser parte da estratégia.

Mas qual foi o problema afinal? O que você como gestor deveria ter feito para de fato se preparar a dirigir com segurança a sua empresa?

A resposta é simples, gafanhoto. Chama-se Orçamento Empresarial, e é disso que vim falar agora.

A minha missão neste artigo é apresentar a você uma das mais importantes ferramentas de gestão para todo e qualquer administrador, te mostrar como funciona e como trabalhar com ela, e ainda te presentear com uma super planilha que elaborei especialmente para você!

Se interessou? Então siga-me nesta leitura e deixe ao final seu comentário que ficarei muito feliz em receber^^

Um orçamento empresarial – ou Budget – é uma ferramenta fundamental para o planejamento estratégico da sua empresa, detalhando o desempenho passado e fornecendo dados para prever o futuro, quantificando as receitas, custos, despesas e investimentos necessários para realizar seus planos.

“É como um roteiro para sua empresa. Você precisa do roteiro para entender para onde está indo com seus negócios.” – Victor Butcher (ex-presidente do Tennessee Society of Certified Public Accountants’ Memphis Chapter)

Através do orçamento é possível o gestor definir com mais assertividade as metas, prioridades e limites de gastos, além de detalhar onde o financiamento se origina e como novas estratégias podem trazer mais receita ao caixa da empresa.

O gestor também deve utilizar o orçamento como uma forma de medir o desempenho real em relação às expectativas, apurando os desvios e suas causas a fim de se manter continuamente em busca de melhorias.

Imagine as implicações que podem ocorrer caso uma empresa não consiga cumprir com ao menos uma de suas obrigações financeiras, como aluguel, salários, impostos ou empréstimos, devido a um orçamento insuficiente.

Por exemplo: ser incapaz de quitar a folha de pagamento pode significar funcionários deixando a empresa e efetuando ações trabalhistas; não pagar impostos e empréstimos pode gerar multas e aumentar exponencialmente sua dívida onerosa; e não pagar o aluguel pode significar despejo.

Outro exemplo relevante para mostrar a importância de um orçamento vem das empresas que dependem muito da receita de vendas sazonais.

Se os meses de junho, julho e dezembro normalmente geram 75% da receita da sua empresa, seu orçamento permitirá que você se organize com antecedência, para não somente conseguir otimizar as vendas desses períodos, como ainda alocar corretamente seus recursos durante todos os outros meses de modo a manter as contas em dia.

Ter uma estratégia para distribuir sua receita com mais eficiência ao longo de um ano fiscal inteiro ajudará a reduzir perdas e maximizar os lucros.

De acordo com a Administração de Pequenas Empresas dos EUA, um orçamento pode ser usado para indicar alguns dos seguintes:

Um orçamento empresarial elaborado cuidadosamente permite que seu gestor acompanhe continuamente a situação e desempenho financeiro do negócio. Isso viabiliza um planejamento estratégico a longo prazo, considerando tudo, desde os custos operacionais atuais até uma potencial expansão. Saber onde está o orçamento abre a capacidade de contratar novos funcionários, investir em novas linhas de produtos e estabelecer metas de ganhos alinhadas aos objetivos financeiros corporativos das organizações.

Podemos citar como outros benefícios ainda:

Se uma empresa responder a um conselho de administração ou a um comitê consultivo, um planejamento orçamentário detalhado permitirá que a empresa forneça regularmente relatórios de ganhos e atualizações de status e poderá alterar a estratégia, quando necessário, se os ganhos projetados forem ultrapassados por custos imprevistos.

Como dito anteriormente, o orçamento também serve para se comparar o desempenho real em relação às expectativas, apurando os desvios e suas causas a fim de se manter continuamente em busca de melhorias. Isso ajuda a garantir que a empresa cumpra seus planos e forneça um meio importante de identificar problemas e oportunidades.

O conceito básico estipula que um orçamento de 12 meses deve ser atualizado com as despesas e receitas reais todos os meses, para que você saiba que está dentro do objetivo. Se você estiver perdendo as metas definidas em seu orçamento, poderá usá-lo para solucionar problemas, descobrindo como reduzir despesas como mão-de-obra ou novos computadores, aumentar as vendas com marketing mais agressivo ou diminuir as expectativas de lucro.

Tradicionalmente, essa é uma atividade estratégica realizada pela área de controladoria. Para saber mais sobre esses assunto, você pode ler este artigo científico sobre a Controladoria Aplicada às Pequenas Empresas no Brasil que publiquei anteriormente aqui no blog.

Retomando, tomemos por exemplo, uma situação onde as vendas no primeiro trimestre sejam inferiores às orçadas. Você sabe que precisará encontrar despesas a serem cortadas no final do ano fiscal para compensar o desequilíbrio e permanecer lucrativo, assim como também deverá descobrir as razões das vendas não terem atingido as expectativas. Por outro lado, em um exemplo mais positivo, suponha a venda de um novo produto que exceda as expectativas. Ao acompanhar essa tendência e compará-la com o que foi orçado, você percebe receita adicional para talvez revisar o orçamento com planos de aumentar a produção ou contratar pessoal adicional para lidar com os negócios extras.

Dada a sua importância estratégica para a gestão dos negócios, a elaboração do orçamento empresarial não é das atividades mais simples de se fazer. Isso porque a transcrição dos números planejados é apenas a etapa final do processo, sendo necessário antes realizar uma análise financeira e seu planejamento estratégico.

Vamos enumerar a seguir o passo-a-passo do orçamento empresarial básico:

O formato tradicional de um orçamento empresarial embasa suas projeções numa base histórica dos números do negócio. Por isso a primeira etapa requer a análise das demonstrações financeiras dos anos anteriores. O ideal aqui é levantar os dados referentes aos últimos cinco anos, de modo que se possa conhecer as principais métricas que irão nortear o seu planejamento.

Você deve avaliar questões como, por exemplo:

Com esses números em mãos, você pode projetar os próximos 12 meses de acordo com a sua estratégia.

Por exemplo, se desejar aumentar seu market share, você pode considerar reduzir o preço de venda para aumentar a quantidade de vendas, mas precisa considerar em suas projeções o impacto no lucro e quanto precisará gerar de receita para não ter prejuízos.

Ou então se quiser aumentar seus lucros, pode avaliar que custos podem ser reduzidos, como aumentar o ticket médio ou mesmo que impacto teria um aumento nos preços.

Segundo os preceitos de Estratégias Competitivas de Michael Porter, existem ao menos 3 estratégias genéricas para se enfrentar as 5 forças competitivas, de modo a criar uma posição defensável a longo prazo e superar outras empresas em uma indústria:

A liderança no custo total foi muito difundida nos anos 70 pela popularização do conceito da curva de experiência. De acordo com Porter, essa estratégia consiste em alcançar a melhor estrutura de custos em uma indústria por meio de um conjunto de políticas funcionais orientadas a esse objeto.

Atingir a liderança no custo total não é simples, e pode exigir um alto investimento de capital em equipamento atualizado, fixação de preço agressivo e até prejuízos iniciais para consolidar a parcela de mercado, mas fornece à empresa muitas defesas contra as forças competitivas, além de poder gerar retornos acima da média, oferecendo melhores preços e potencializando seu Market Share.

A diferenciação, segundo Porter (1947, p. 39), consiste em “diferenciar o produto ou serviço oferecido pela empresa, criando algo que seja considerado único no âmbito de toda a indústria”. Nela a empresa consegue retornos acima da média da indústria por se isolar da rivalidade competitiva devido à lealdade dos consumidores com relação à marca, como também à consequente menor sensibilidade ao preço.

Na estratégia de enfoque, Porter diz que se trata de enfocar um determinado grupo comprador, um segmento da linha de produtos ou um mercado geográfico. Essa estratégia se embasa na premissa de que a empresa é capaz de atender seu alvo estratégico estreito mais efetiva ou eficientemente do que os concorrentes que estão competindo de forma mais ampla. Aqui a empresa pode obter retornos acima da média por ter uma posição de baixo custo com seu alvo estratégico, alta diferenciação ou até mesmo as duas.

Para ser mais eficiente o ideal é que todo planejamento seja desdobrado em metas. Assim você consegue elencar em todos os níveis (estratégico, tático e operacional) quais são as obrigações dos colaboradores para o sucesso da empresa.

Assim como uma DRE, a definição de metas deve começar pela geração de receita, afinal é ela que faz todo o negócio se manter.

O primeiro ponto é que independente da estratégia adotada, o ideal é que a empresa não tenho prejuízo ao fim do exercício. Portanto, a definição da meta de vendas parte do mínimo de receita necessária para atingir o ponto de equilíbrio econômico, cobrindo todos os custos operacionais.

Agora, dependendo da estratégia, a empresa deve finalizar a definição dessa meta focando em maior ROI ou em maior Market Share, ou seja, vender em menor volume com maior margem de lucro ou vender em maior volume com menor margem de lucro.

Na primeira etapa você já realizou o levantamento de custos e despesas do seu negócio, portanto você já tem a perspectiva de comportamento dos custos e despesas do negócio.

Então, depois de definir sua estratégia competitiva e suas metas de vendas, estipulando assim como deve ser a primeira linha do seu DRE, chega a hora de definir como gastar menos e melhor a sua receita, ou seja, como aproveitar com mais eficácia os seus recursos.

Estabeleça de modo realista o teto para gastos com cada conta, e busque a eliminação de desembolsos que não geram valor para a empresa para que o capital possa ser alocado em contas melhores. Por exemplo, ao invés de ficar comprando novos móveis que não sejam realmente necessários, o mesmo dinheiro poderia ser utilizado na conta de marketing para atrair novos clientes.

Revisão e negociação com fornecedores podem reduzir custos de aquisições de mercadorias, assim como serviços terceirizados.

Tudo se baseia na sua estratégia e nas metas que você define.

Se o seu plano envolve o aumento do volume de vendas e para isso a sua empresa necessita de novos maquinários, você precisa se planejar para adquirir o novo maquinário.

Se para conseguir reduzir custos com pessoal a sua empresa precisa adquirir um novo software que vai automatizar processos, você precisa se planejar para adquirir o novo software.

Se para melhorar a eficiência da força de vendas a sua empresa precisa contratar um serviço de treinamento para seus vendedores, você precisa se planejar para contratar o serviço de treinamento.

De toda forma, você precisa se concentrar nos gastos que promoverão o crescimento do seu negócio. E esses gastos são os investimentos.

Então planeje o que vai precisar, quanto vai custar e, principalmente, de que forma vai conseguir esses recursos, pois deve considerar todos os custos operacionais e financeiros envolvidos na operação.

O planejamento tributário é importantíssimo para qualquer empresa, pois a carga tributária consome boa parte dos recursos financeiros, chegando a representar mais de 30% dos custos do negócio.

O ideal é que seja discutido com a contabilidade qual o melhor regime, como pode ser pago, e considerar todos os cenários possíveis.

Feito isso, deve ser feita uma projeção de todos os impostos a serem pagos no ano, definindo valores aproximados e periodicidade. Assim você não será pego de surpresa como mencionado no início deste artigo.

Cada empresa tem a sua particularidade, mas o que nunca muda é que todo acionista precisa ser remunerado, senão qual o sentido?

Sobre as particularidades, geralmente empresas de capital aberto projetam um lucro a ser alcançado ao final do exercício fiscal e esse lucro é então distribuído total ou parcialmente entre aqueles que possuem suas ações.

Já em empresas de capital fechado, principalmente aquelas de pequeno porte, é comum que seus acionistas – normalmente donos atuantes – realizem a distribuição de lucros em forma de retiradas mensais, ao invés de um pró-labore fixo. O problema é que se não houver lucros, não haverá o que distribuir, logo os empresários ficam sem receber e começam a se prejudicar pessoalmente (e isso é muito mais comum do que você imagina).

Por isso é importante considerar essa remuneração no plano orçamentário, uma vez que deve haver um valor médio estabelecido como meta e não como sorte do tipo “a gente vê o que sobrar”.

Se sua empresa enfrentar algum tipo de adversidade, como uma grande perda de clientes ou uma ação judicial, será necessário que você já tenha um plano para lidar com essas perdas. É claro que esperamos que seus problemas não sejam tão graves, mas a esperança nunca deve fazer parte da estratégia. Por isso você precisa ter um plano preparado para lidar com contratempos financeiros que afetarão sua receita e lucros projetados.

E é aqui que se faz essencial ter um plano de economia dentro do seu orçamento para poder operar durante os dias chuvosos. Sem esse tipo de planejamento já elaborado, você não pode seguir em frente porque fica surpreso com os problemas que afetam a capacidade de sua empresa continuar executando suas operações normalmente.

Estar alguns passos à frente evita que você precise correr atrás.

Seu plano de contingência deve considerar o seguinte:

Para que um planejamento realmente traga resultados, é extremamente importante acompanhar seu progresso. Infelizmente muitas empresas não mantêm seus gastos dentro do orçamento definido porque apenas escrevem e guardam o orçamento – apenas para analisá-lo quando seus negócios estão enfrentando algumas dificuldades financeiras. Como gestor de uma empresa, você precisa ser proativo e não reativo. A melhor maneira de permanecer proativo com seu orçamento é revendo-o com frequência e fazendo os ajustes necessários quando necessário.

Por isso, é fortemente recomendável que ao final desse processo de planejamento orçamentário você já defina revisões ao menos trimestrais para acompanhamento dos desvios e necessidades de ajustes.

Agora que você já aprendeu como realizar um planejamento orçamentário, chegou o momento de escolher uma ferramenta para transcrever o seu plano e acompanhar o desempenho.

Agora que você já aprendeu como realizar um planejamento orçamentário, chegou o momento de escolher uma ferramenta para transcrever o seu plano e acompanhar o desempenho.

Existem diversos softwares financeiros comercializados para esta finalidade. Os preços são variados e depende muito do tamanho e complexidade do seu negócio.

A boa notícia, gafanhoto, é que para essas tarefas também é possível utilizar o Excel com ótima eficiência.

Obviamente, cada negócio tem suas particularidades, principalmente em se tratando do Plano de Contas, que da origem às configurações de Contas a Pagar, Contas a Receber, Movimento de Caixa, que por sua vez (como ensinado neste outro artigo aqui), alimentam os dados necessários para a elaboração das demonstrações financeiras, como DRE e DFC.

Portanto, para atender às suas necessidades com maior eficácia possível, o ideal é primeiramente avaliar o seu negócio e construir (ou otimizar) o seu plano de contas, para poder estruturar o seu DRE.

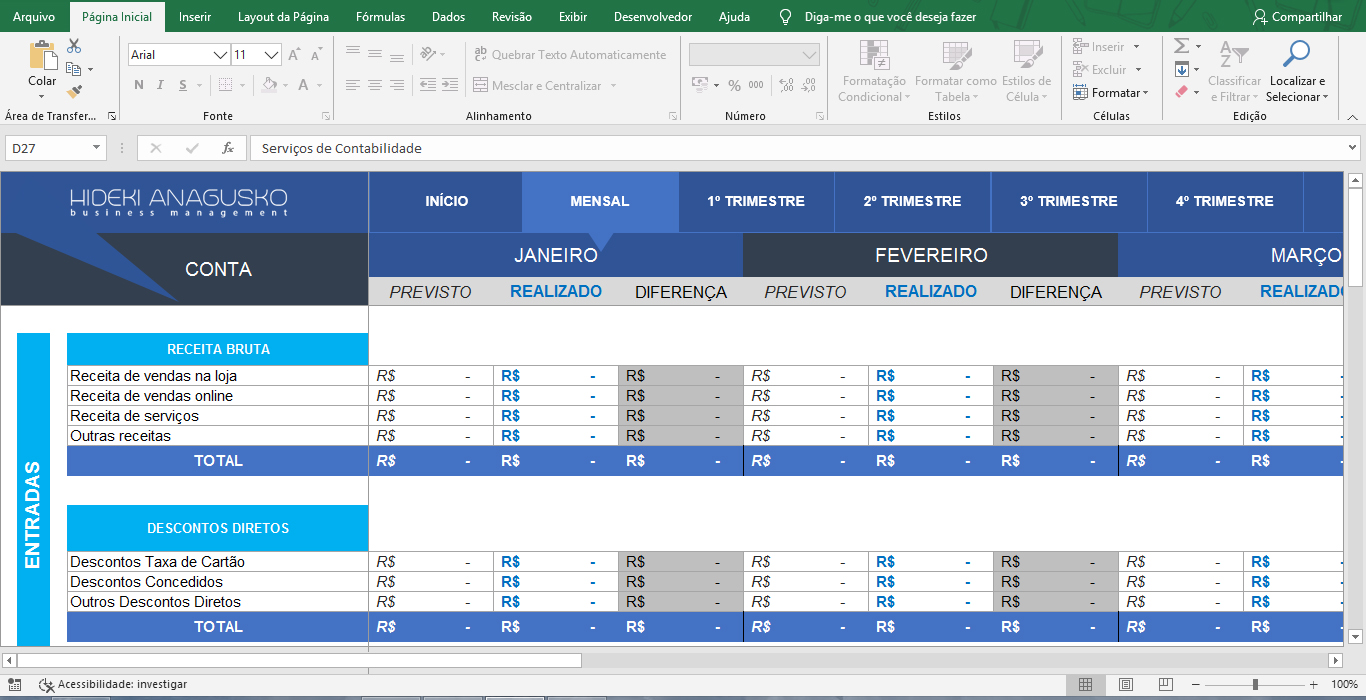

Um Orçamento Empresarial padrão costuma ser desenvolvido em cima de uma DRE, já que através dele você pode projetar um resultado para cada mês dentro de um horizonte de tempo, e periódicamente ir acompanhando o progresso do que realmente está acontecendo, para assim poder tomar quaisquer medidas necessárias.

Porém, gafanhoto, vamos deixar para falar sobre como construir o seu plano de contas para o DRE e DFC no próximo artigo.

Mas como presente especial por você ter chegado até aqui, eu preparei uma planilha de Orçamento Empresarial básica, pronta para você baixar, editar e usar!

Clicando no botão abaixo, você pode fazer o download gratuito da minha Planilha de Orçamento Empresarial.

Clique aqui para baixar via DropboxApós fazer o download, basta abrir e seguir as orientações lá informadas, mas já digo aqui que o funcionamento é bem simples.

O orçamento está dividido em uma guia mensal, quatro guias trimestrais e uma guia anual. Você manipulará apenas as guias mensais.

Para começar, você deve primeiramente nomear cada linha da seção de entradas e da seção de saídas conforme suas necessidades, e então inserir as suas projeções conforme o planejamento aqui ensinado.

As guias trimestrais, assim como a guia anual, serão atualizadas automaticamente.

Após o fechamento de cada mês, você deve lançar os valores realizados ao lado dos valores projetados (todos os campos estão bem estruturados e claramente indicados).

A planilha fará os calculos de diferença automaticamente e indicará os desvios para que você acompanhe.

Pois bem, gafanhoto, se você chegou ao final deste artigo eu posso dizer que você é uma pessoa realmente interessada e esforçada. Buscar novos conhecimentos é parte essencial da nossa evolução, por isso PARABÉNS!

Após essas quase três mil palavras nós vimos:

Eu espero que esse artigo seja muito útil para você. Se gostou e acredita que pode ajudar algum amigo, envie para ele ou compartilhe nas redes sociais!

Ah, e inscreva-se também em minha lista de e-mail para ser o primeiro a receber as novidades aqui do meu blog.

Por fim, eu adoraria saber o que achou deste artigo.

Comente aqui embaixo o que você gostou, ou não gostou, ou mesmo alguma outra dica que queira compartilhar conosco!

Que tal imprimir? Baixe grátis uma cópia deste artigo em PDF!